Diversifizierung ist ein zentrales Konzept in der Welt der Geldanlage, das dir helfen kann, deine finanziellen Ziele zu erreichen und gleichzeitig das Risiko zu minimieren. Wenn du dein Geld in verschiedene Anlageklassen investierst, reduzierst du die Wahrscheinlichkeit, dass ein einzelner Verlust deine gesamte Anlagestrategie gefährdet. Stell dir vor, du investierst nur in eine einzige Aktie oder einen einzigen Sektor.

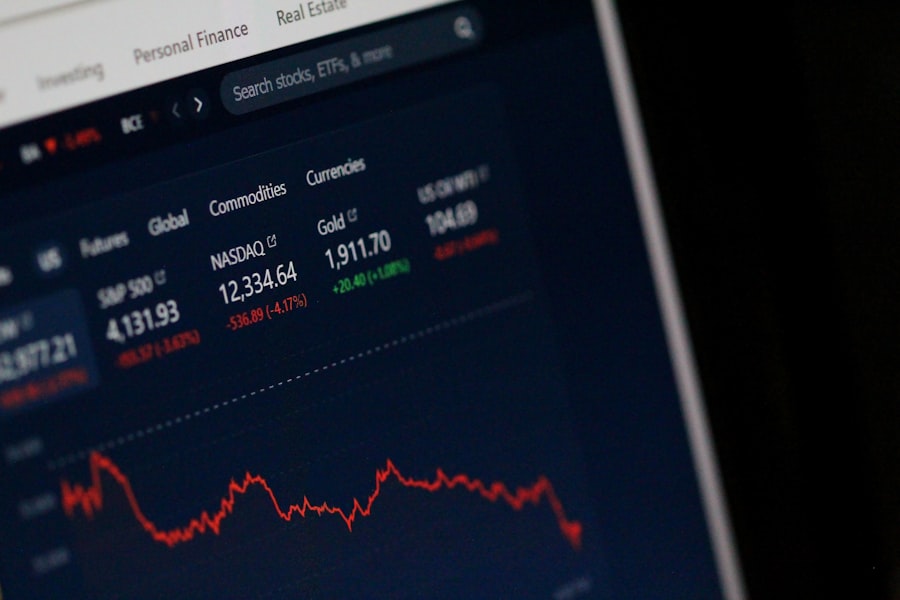

Wenn dieser Sektor unter Druck gerät oder die Aktie an Wert verliert, kann das erhebliche Auswirkungen auf dein gesamtes Portfolio haben. Durch die Streuung deiner Investitionen über verschiedene Anlageklassen wie Aktien, Anleihen, Rohstoffe und Immobilien kannst du die Volatilität deines Portfolios verringern und eine stabilere Rendite erzielen. Ein weiterer wichtiger Aspekt der Diversifizierung ist die Möglichkeit, von verschiedenen Marktbedingungen zu profitieren.

Unterschiedliche Anlageklassen reagieren unterschiedlich auf wirtschaftliche Veränderungen. Während beispielsweise Aktien in einem wirtschaftlichen Aufschwung tendenziell steigen, können Anleihen in Zeiten wirtschaftlicher Unsicherheit an Wert gewinnen. Wenn du also in verschiedene Anlageklassen investierst, kannst du sicherstellen, dass dein Portfolio auch in schwierigen Zeiten stabil bleibt.

Du willst mehr Informationen bekommen? Dann klicke bitte hier

Diversifizierung ist somit nicht nur eine Strategie zur Risikominderung, sondern auch ein Weg, um von den Chancen zu profitieren, die verschiedene Märkte bieten.

Key Takeaways

- Diversifizierung ist wichtig, um das Risiko deiner Anlageklassen zu verringern und potenzielle Verluste zu minimieren.

- ETFs sind Investmentfonds, die an Börsen gehandelt werden und eine breite Palette von Anlageklassen abbilden.

- ETFs können Aktien, Anleihen, Rohstoffe und Immobilien diversifizieren, um dein Portfolio ausgewogener zu gestalten.

- ETFs helfen dir, das Risiko zu streuen, da sie in verschiedene Anlageklassen investieren und somit Einzelrisiken reduzieren.

- Im Vergleich zu anderen Anlageformen bieten ETFs niedrigere Kosten, hohe Liquidität, Transparenz und Flexibilität.

Was sind ETFs und wie funktionieren sie?

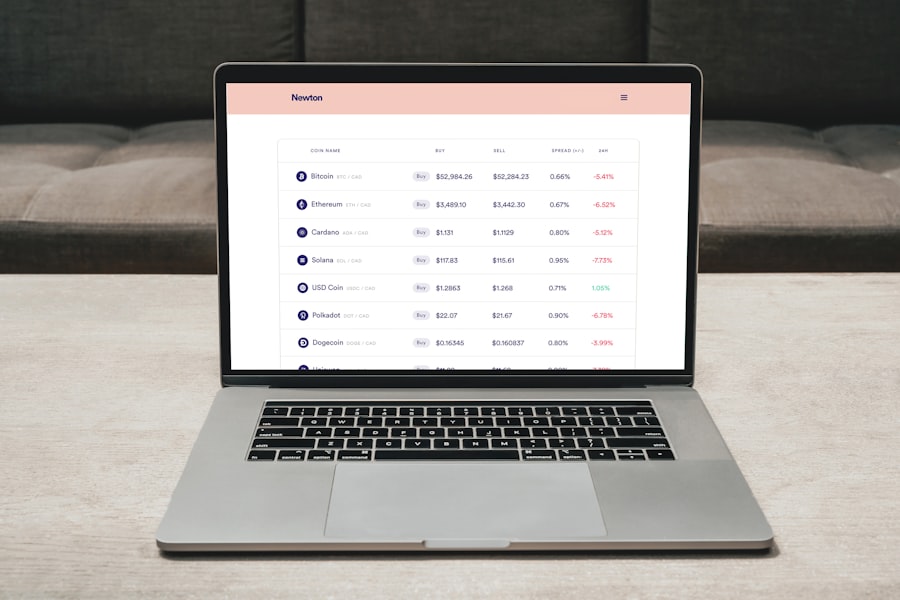

ETFs, oder Exchange Traded Funds, sind Investmentfonds, die an Börsen gehandelt werden und eine Vielzahl von Vermögenswerten bündeln. Sie ermöglichen es dir, in einen Korb von Aktien, Anleihen oder anderen Vermögenswerten zu investieren, ohne dass du jede einzelne Position selbst kaufen musst. Das macht ETFs zu einer attraktiven Option für viele Anleger, da sie eine einfache Möglichkeit bieten, Diversifikation zu erreichen.

Du kannst einen ETF kaufen, der beispielsweise den gesamten Aktienmarkt abbildet oder sich auf einen bestimmten Sektor konzentriert. Der Preis eines ETFs schwankt während des Handelstags, ähnlich wie bei Aktien, was dir Flexibilität und Liquidität bietet. Die Funktionsweise von ETFs basiert auf dem Konzept der passiven Verwaltung.

Die meisten ETFs versuchen nicht, den Markt zu schlagen, sondern ihn einfach nachzubilden. Das bedeutet, dass sie einen Index verfolgen, wie den DAX oder den S&P 500. Wenn du in einen ETF investierst, erwirbst du Anteile an einem Fonds, der die gleichen Wertpapiere hält wie der zugrunde liegende Index.

Diese Struktur ermöglicht es dir, von den allgemeinen Marktbewegungen zu profitieren und gleichzeitig die Kosten im Vergleich zu aktiv verwalteten Fonds niedrig zu halten. Die Transparenz der ETFs ist ein weiterer Vorteil; du kannst jederzeit einsehen, welche Vermögenswerte im Fonds enthalten sind.

Welche Anlageklassen können durch ETFs diversifiziert werden?

ETFs bieten eine breite Palette von Möglichkeiten zur Diversifizierung über verschiedene Anlageklassen hinweg. Eine der häufigsten Kategorien sind Aktien-ETFs, die in Unternehmen aus verschiedenen Branchen und Regionen investieren. Du kannst beispielsweise in einen globalen Aktien-ETF investieren, der Unternehmen aus Nordamerika, Europa und Asien umfasst.

Möchtest Du mehr Informationen bekommen? Dann klicke bitte hier

Dies ermöglicht dir nicht nur eine geografische Diversifikation, sondern auch eine Streuung über verschiedene Sektoren wie Technologie, Gesundheitswesen und Konsumgüter. Auf diese Weise bist du weniger anfällig für die Schwankungen eines einzelnen Marktes oder Sektors. Neben Aktien-ETFs gibt es auch Anleihen-ETFs, die dir Zugang zu festverzinslichen Wertpapieren bieten.

Diese können Staatsanleihen, Unternehmensanleihen oder sogar Hochzinsanleihen umfassen. Durch die Investition in Anleihen-ETFs kannst du dein Portfolio stabilisieren und potenziell von regelmäßigen Zinszahlungen profitieren. Darüber hinaus gibt es Rohstoff-ETFs, die in physische Rohstoffe wie Gold oder Öl investieren.

Diese können als Absicherung gegen Inflation dienen und bieten eine weitere Möglichkeit zur Diversifizierung deines Portfolios. Immobilien-ETFs sind ebenfalls eine interessante Option; sie investieren in Immobilienfonds oder REITs (Real Estate Investment Trusts) und ermöglichen dir so den Zugang zum Immobilienmarkt ohne direkte Immobilienkäufe.

Wie können ETFs dir helfen, das Risiko zu streuen?

ETFs sind ein hervorragendes Werkzeug zur Risikostreuung, da sie dir ermöglichen, in eine Vielzahl von Vermögenswerten zu investieren, ohne dass du große Summen für jeden einzelnen Kauf aufbringen musst. Wenn du beispielsweise in einen breit gefächerten Aktien-ETF investierst, erwirbst du Anteile an vielen verschiedenen Unternehmen gleichzeitig. Dies bedeutet, dass das Risiko eines einzelnen Unternehmensversagens auf dein gesamtes Portfolio verteilt wird.

Wenn ein Unternehmen schlecht abschneidet, kann dies durch die positiven Leistungen anderer Unternehmen im ETF ausgeglichen werden. Auf diese Weise wird das Gesamtrisiko deines Portfolios verringert. Ein weiterer Vorteil von ETFs ist ihre Flexibilität bei der Anpassung deines Portfolios an sich ändernde Marktbedingungen.

Du kannst schnell und einfach zwischen verschiedenen ETFs wechseln oder neue hinzufügen, um deine Risikostruktur anzupassen. Wenn du beispielsweise feststellst, dass der Technologiesektor boomt und du mehr Risiko eingehen möchtest, kannst du gezielt in Technologie-ETFs investieren. Umgekehrt kannst du in Zeiten wirtschaftlicher Unsicherheit in defensivere Anlagen wie Anleihen-ETFs umschichten.

Diese Anpassungsfähigkeit ist entscheidend für eine effektive Risikostreuung und ermöglicht es dir, deine Anlagestrategie dynamisch zu gestalten.

Welche Vorteile bieten ETFs im Vergleich zu anderen Anlageformen?

ETFs bieten zahlreiche Vorteile im Vergleich zu traditionellen Anlageformen wie aktiv verwalteten Fonds oder Einzelaktien. Ein wesentlicher Vorteil ist die Kosteneffizienz. Da die meisten ETFs passiv verwaltet werden und darauf abzielen, einen Index nachzubilden, sind die Verwaltungsgebühren in der Regel deutlich niedriger als bei aktiv verwalteten Fonds.

Dies bedeutet mehr von deinem Geld bleibt für dich arbeiten und weniger geht an Fondsmanager. Zudem sind ETFs während des Handelstags leicht handelbar, was dir mehr Flexibilität gibt als bei vielen traditionellen Fonds, die nur am Ende des Handelstags bewertet werden. Ein weiterer Vorteil von ETFs ist ihre Transparenz.

Du kannst jederzeit einsehen, welche Vermögenswerte im ETF enthalten sind und wie sich diese im Laufe der Zeit entwickeln. Dies gibt dir ein besseres Verständnis dafür, wo dein Geld investiert ist und welche Risiken damit verbunden sind. Darüber hinaus bieten ETFs eine breite Diversifikation innerhalb einer einzigen Anlageklasse oder über mehrere Klassen hinweg.

Dies ist besonders vorteilhaft für Anleger mit begrenztem Kapital, da sie mit einer einzigen Investition Zugang zu einem breiten Spektrum von Vermögenswerten erhalten können.

Welche Faktoren solltest du bei der Auswahl von ETFs zur Diversifizierung beachten?

Bei der Auswahl von ETFs zur Diversifizierung gibt es mehrere wichtige Faktoren zu berücksichtigen. Zunächst solltest du den zugrunde liegenden Index des ETFs prüfen. Es ist wichtig zu verstehen, welche Vermögenswerte der ETF hält und wie diese strukturiert sind.

Ein ETF kann beispielsweise auf einen bestimmten Sektor oder eine Region fokussiert sein oder einen breiten Marktindex abbilden. Je nach deinen individuellen Zielen und deiner Risikobereitschaft kann es sinnvoll sein, einen ETF auszuwählen, der eine breite Diversifikation bietet oder sich auf spezifische Wachstumsbereiche konzentriert. Ein weiterer wichtiger Aspekt ist die Kostenstruktur des ETFs.

Achte auf die Gesamtkostenquote (TER), die alle Gebühren umfasst, die mit dem ETF verbunden sind. Niedrigere Gebühren können einen erheblichen Unterschied in deiner langfristigen Rendite ausmachen. Zudem solltest du auch die Liquidität des ETFs berücksichtigen; ein ETF mit hohem Handelsvolumen ermöglicht es dir, deine Anteile einfacher zu kaufen und zu verkaufen, ohne dass es zu großen Preisabweichungen kommt.

Schließlich ist es ratsam, die historische Performance des ETFs sowie seine Tracking-Differenz zu betrachten – also wie gut der ETF seinen zugrunde liegenden Index nachbildet.

Wie kannst du ETFs effektiv in deine Anlagestrategie zur Diversifizierung integrieren?

Um ETFs effektiv in deine Anlagestrategie zur Diversifizierung zu integrieren, solltest du zunächst deine finanziellen Ziele und deine Risikobereitschaft klar definieren. Überlege dir, welche Anlageklassen für dich am sinnvollsten sind und wie viel Kapital du bereit bist zu investieren. Eine gute Strategie könnte darin bestehen, einen Mix aus Aktien-ETFs für Wachstum und Anleihen-ETFs für Stabilität zu wählen.

Du könntest auch überlegen, Rohstoff-ETFs oder Immobilien-ETFs hinzuzufügen, um dein Portfolio weiter zu diversifizieren. Ein weiterer wichtiger Schritt ist die regelmäßige Überprüfung und Anpassung deines Portfolios. Die Märkte ändern sich ständig und es ist wichtig sicherzustellen, dass deine Anlagen weiterhin deinen Zielen entsprechen.

Du könntest beispielsweise alle sechs Monate oder jährlich eine Überprüfung durchführen und gegebenenfalls Anpassungen vornehmen – sei es durch das Hinzufügen neuer ETFs oder das Rebalancing bestehender Positionen. Diese proaktive Herangehensweise hilft dir nicht nur dabei, deine Diversifizierungsstrategie aufrechtzuerhalten, sondern auch sicherzustellen, dass du auf Veränderungen im Marktumfeld reagierst.

Welche Risiken sind mit der Verwendung von ETFs zur Diversifizierung verbunden?

Trotz ihrer vielen Vorteile sind auch mit der Verwendung von ETFs zur Diversifizierung Risiken verbunden. Ein zentrales Risiko ist das Marktrisiko; auch wenn du in einen diversifizierten ETF investierst, kann der gesamte Markt fallen und somit auch der Wert deines Investments beeinträchtigen. In Zeiten wirtschaftlicher Unsicherheit können selbst breit gefächerte ETFs erhebliche Verluste erleiden.

Daher ist es wichtig zu verstehen, dass Diversifizierung zwar das Risiko verringern kann, aber nicht vollständig eliminieren wird. Ein weiteres Risiko besteht in der Liquidität des ETFs selbst. Während viele große ETFs sehr liquide sind und leicht gehandelt werden können, gibt es auch kleinere oder spezialisierte ETFs mit geringeren Handelsvolumina.

In solchen Fällen kann es schwieriger sein, Anteile zum gewünschten Preis zu kaufen oder zu verkaufen. Zudem solltest du auch auf die Tracking-Differenz achten; wenn ein ETF seinen zugrunde liegenden Index nicht genau nachbildet, kann dies deine Rendite beeinträchtigen. Es ist daher entscheidend, sich über diese Risiken im Klaren zu sein und sie bei deiner Anlagestrategie angemessen zu berücksichtigen.

FAQs

Was sind ETFs?

ETFs, oder Exchange Traded Funds, sind Investmentfonds, die an Börsen gehandelt werden und verschiedene Anlageklassen wie Aktien, Anleihen oder Rohstoffe abbilden.

Wie können ETFs zur Diversifizierung der Anlageklassen beitragen?

ETFs bieten die Möglichkeit, in eine Vielzahl von Anlageklassen zu investieren, ohne einzelne Wertpapiere auswählen zu müssen. Dadurch können Risiken besser gestreut und die Gesamtrendite optimiert werden.

Welche Anlageklassen können mit ETFs abgedeckt werden?

ETFs können verschiedene Anlageklassen wie Aktien, Anleihen, Rohstoffe, Immobilien und sogar alternative Anlagen wie Hedgefonds oder Private Equity abbilden.

Welche Vorteile bieten ETFs im Vergleich zu anderen Anlageformen?

ETFs bieten eine breite Diversifizierung, niedrige Kosten, hohe Liquidität und Transparenz. Zudem können sie einfach über die Börse gehandelt werden.

Wie kann ich ETFs in meine Anlagestrategie einbeziehen?

Du kannst ETFs nutzen, um verschiedene Anlageklassen in dein Portfolio aufzunehmen und so eine ausgewogene Diversifizierung zu erreichen. Es ist wichtig, deine Anlageziele und Risikotoleranz zu berücksichtigen, bevor du ETFs auswählst.